反补贴调查消费者最受伤,欧元区最热销的中国车是谁?

吉利和上汽,借助产品力及与欧洲关系千丝万缕的品牌,成为最受欧洲消费者喜爱的车企;本次欧盟的调查违背了公平交易的原则,剥夺了当地消费者的选择权,也有悖于其长期以来高呼的环保主张(图/2023年6月7日,意大利米兰,沃尔沃汽车发布AB EX30全电动运动型多用途SUV)

文 |《财经》实习生 翟芳雪 记者 李皙寅

编辑 | 李皙寅

时隔十余年,欧洲再次举起反补贴的大棒,瞄准了中国新能源汽车。

9月13日,欧盟委员会主席冯德莱恩宣布,将用13个月来评估是否对从中国进口的电动汽车征收额外的关税。

中国商务部新闻发言人指出,欧盟此举是赤裸裸的保护主义行为,将严重扰乱和扭曲包括欧盟在内的全球汽车产业链供应链,并将对中欧经贸关系产生负面影响。

欧洲是中国车企海外出口的重要目的地。中国汽车工业协会的数据显示,2023年1月-7月中国整车出口277.8万辆,同比增长74%;其中新能源汽车出口93.1万辆,同比增长1.1倍。汽车出口前十的国家中,欧盟国家占席两位,分别为第三名比利时(14.9万辆)和第十名西班牙(8.4万辆)。

在中国汽车厂商眼里,欧洲堪比流着奶与蜜的迦南之地。一方面,当地消费者对新能源汽车有所感知,市场开拓基础好;另一方面,将产品卖到汽车诞生之地,这一主张让中国汽车人兴奋,更有助于提高美誉度。此外,在燃油车上,欧洲有着百年的工业积淀,新能源被视作换道超车的奇兵,在这一品类上,中国车企有了更强的竞争力,也有了发展窗口期。

截至目前,中国卖向欧盟的是哪些汽车品牌呢?

根据MarkLines全球汽车信息平台数据,《财经》将销量靠前的欧盟出口目的国(比利时、西班牙、意大利、德国、法国)销量数据统合起来,发现吉利控股集团与上汽集团在对欧出口上,吃下了很大部分市场份额。吉利的先锋是沃尔沃,上汽集团的先锋是MG名爵。目前双方还在不断加码,导入旗下的核心品牌,并有意推动当地建厂⋯⋯

《财经》发现,纯正的中国本土汽车品牌实际上在欧洲市场的占比并不高。比如作为新能源汽车巨头之一的比亚迪,在意大利的月销量只有10辆左右。使欧盟国家产生威胁感的汽车品牌,如领克、smart等都带有欧资血统或是收购背景。

在中国车企赴欧扩张如火如荼之际,调查犹如一盆凉水。如果中国车企因此放缓脚步,那么受损最深的还是广大的欧盟消费者。

谁在向欧盟国家出口汽车?

谁在向欧盟国家出口汽车?吉利和上汽。

排名第一的吉利控股集团在1月-5月对德国共出口19452辆汽车,向比利时和意大利分别售出11371辆、10779辆汽车。

单独看其旗下的电动汽车品牌,沃尔沃卖得最好,1月-7月在比利时、意大利等国月均销量1500辆左右;polestar7月在德国的销量突破1000辆,领克7月在法国的月销量达到了近600辆。

对于电动汽车出海,吉利在欧洲市场早早就开始布局。2020年9月,领克在欧洲发布了“移动订阅”服务,让消费者通过比较低廉的价格获得汽车一个月的使用权,550欧元一切都打包在内。截至2023年4月,领克的欧洲订阅会员数近20万,已在欧洲六国开设11家线下体验店。

领克欧洲CEO(首席执行官)魏思澜对《财经》表示:“欧美普遍存在一种傲慢的心态:他们始终觉得自己的车、技术、品牌远远好于其他国家的车企。我觉得迟早有一天,中国的企业会实现破局,凭借技术实力、不断改善的设计意识,在欧美市场中跻身前列。”

吉利汽车2023年上半年实现营业收入731.8亿元人民币,同比增长25.8%,创同期新高。上半年新能源产品(含吉利、领克、极氪、睿蓝)销量15.8万辆,同比增长43.9%。在国内车市因价格战承压的背景下,这样的成绩显得十分不易。

2023年4月18日,吉利旗下的高端电动车品牌极氪(Zeekr)在上海车展发布了欧洲战略,并在6月底正式开启极氪001和极氪X两款车型的欧洲市场预售,起售价折合人民币约47.2万元和35.7万元。极氪下一步的目标是成为欧洲市场上最受欢迎的电动车之一。

吉利系新能源汽车品牌矩阵在不断扩张,对欧出口排名第二的上汽集团也始终发挥稳定。上汽集团国际业务部总经理余德对《财经》表示,欧洲已经成长为上汽海外业务第一个“20万辆级”市场,其中新能源占比超过50%。

2023年1月-5月,上汽集团向意大利出口汽车共10857辆,向法国出口9033辆、西班牙8422辆汽车。在电动汽车品类上,基本是MG名爵在对欧出口。车型方面,MG4销量最高,8月在德国月销量达1840辆。此外,MG ZS SUV车型6月在西班牙的销量表现不错,达833辆。

“在国内建厂,5万辆的规模就能实现盈利,欧洲条件则要放高一些到10万辆,目前上汽在欧洲市场的增长和盈利已经形成常态化。”余德对《财经》表示。

上汽对出海欧洲的部署一直在紧锣密鼓地进行。9月12日,上汽集团在上汽MG全球经销商大会上表示,2023年集团全年海外销量将超过120万辆,实现“规模性盈利”,目前集团欧洲整车制造基地已启动选址。

2024年,MG品牌全球年销量将冲击百万辆大关,其中新能源车占比近30%,中国首款敞篷电跑MG Cyberster将在欧洲上市。至2026年,上汽将陆续新增12条新能源远洋运输船,届时每年新增50万辆以上自营运力。

比亚迪已在欧盟国家铺开销售布局,但销量表现平平无奇。2023年1月-5月,比亚迪在西班牙与法国的累计销量分别为54辆、69辆。如何打开欧盟国家市场,对于比亚迪来说仍是难题。值得一提的是,比亚迪在德国的8月销量暴增至1985辆,而在此前的7月销量还只有367辆。

基于数据细细来看,德国消费者对中国新能源汽车品牌的接纳度最高。《财经》发现,8月的德国销量榜单中突然涌现出不少中国电动汽车品牌,销量井喷——长城旗下的欧拉汽车在1月-5月对德销量共计423辆,8月的单月销量激增至2207辆,是前五个月总和的521.75%。8月,蔚来汽车单月销量增至411辆,几乎是前一个月的10倍,

德国8月的电动汽车购买潮与即将调整的补贴政策有关:从2023年9月1日起,商业买家将不再获得电车购买补贴。在新注册的电动汽车中,商业买家的车占了三分之二。从2023年1月起,德国政府将把补贴降至最高每辆车3000欧元。

政策推动的购买潮过去后,比亚迪、长城、蔚来等车企能否延续8月的销售成绩是个问号。

反补贴调查,正被滥用

反补贴调查像是欧盟压箱底的习惯性套路,从前中国光伏产业受其掣肘,如今这一招又被用在了中国电动汽车上。

冯德莱恩认为,电动汽车行业在欧洲充满潜力,但全球市场涌入了廉价的中国电动汽车,它们的价格因为得到大量国家补贴而被人为压低了,欧盟不会接受这种来自外部的价格扭曲。反补贴调查的范围适用于所有中国制造的汽车,不仅包括中国本土品牌,也包括特斯拉、雷诺、宝马等在中国生产的国际品牌。

欧盟推行“2035年全面禁售燃油车”政策,有数据指出,届时新能源汽车渗透率能达到82%,巨大的市场潜力让中国车企业蜂拥而至。

海关总署数据显示,2023年1月至7月,汽车出口277.8万辆,其中新能源汽车出口93.1万辆,同比增长1.1倍。新能源汽车出口的前三大国家为比利时、英国和泰国,前两名均为欧洲国家。

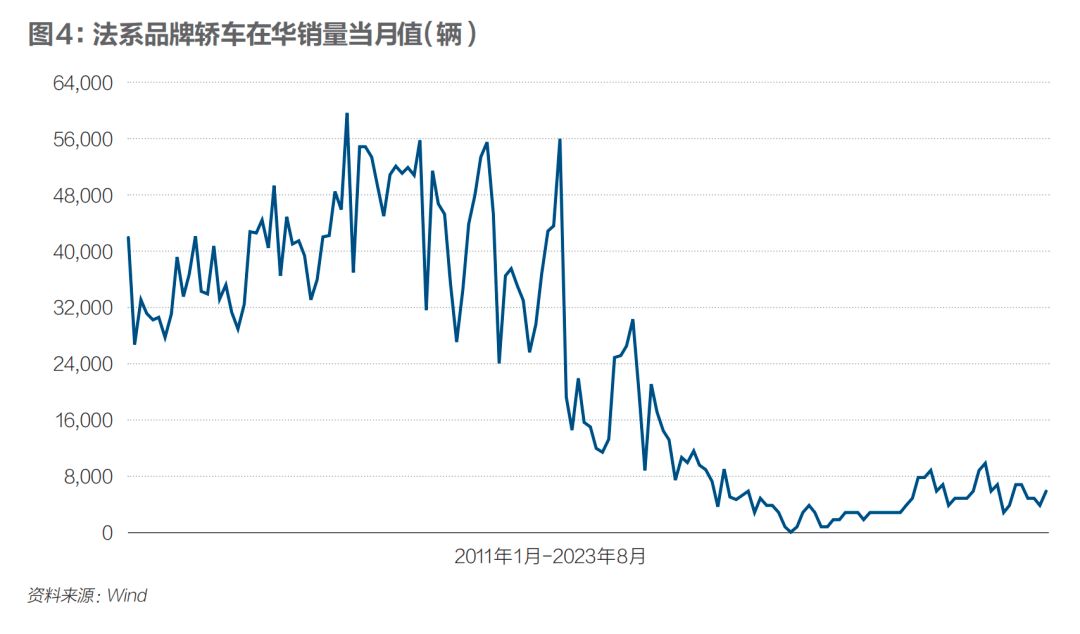

回望中国本土市场,欧洲品牌在华销量大不如前。尤其是法系品牌,仍处颓势,远远落后于德、日、美系。过去几年伴随销量下滑,一些法系品牌逐渐淡出中国市场,企业总部开始收缩以求降本。

一方面是在华销量不振,加上自身电动化进程较缓,如今渴求奋起直追的法国恰恰是此次欧盟调查中的强力推手。

在法国2023年一季度的电动汽车购车补贴中,约有40%流向中国企业的产品。法国总统马克龙表示,“我们不希望用法国纳税人的钱来加速欧盟以外地区的工业化。”因此,法国将计划调整电动汽车的补贴条件,力求仅惠及欧盟本土的电动汽车品牌。

惠誉旗下国际分析机构BMI对《财经》表示,他们对这一消息并不感到惊讶,欧洲本土制造商面临着强劲的中国竞争对手,这些竞争对手由于其制造成本优势(更便宜的劳动力和能源、电动汽车电池制造的规模经济及政府补贴的支持)能够提供更便宜且精巧的电动汽车。

土耳其早在2023年3月就有所动作,提高了中国造电动汽车的进口关税。BMI指出,世界似乎正在缓慢去全球化,各国越来越多地寻求近岸或岸上关键供应链,作为降低行业风险和减少对中国依赖的手段。

纵观中国汽车出口数据,真正的中国本土汽车品牌实际上在欧洲市场的占比并不高。比如作为新能源汽车巨头之一的比亚迪,在意大利的月销量只有10辆左右。

使欧盟国家产生威胁感的汽车品牌,如领克、smart等都带有欧资血统或是收购背景,在欧洲本土本身具有较大助力和认可度。

欧洲市场是全球新能源汽车企业的兵家必争之地,此次调查背后或许是欧洲车企并未做好在本土推出强有力车型的准备。

欧盟的调查可以被视作一种策略。从产业保护的角度来说,一旦进入调查无论最终成效如何,都会极大地提高被调查国出口的成本。

责编 | 肖振宇

题图 | 视觉中国